Tout savoir sur les frais de représentation

Sommaire

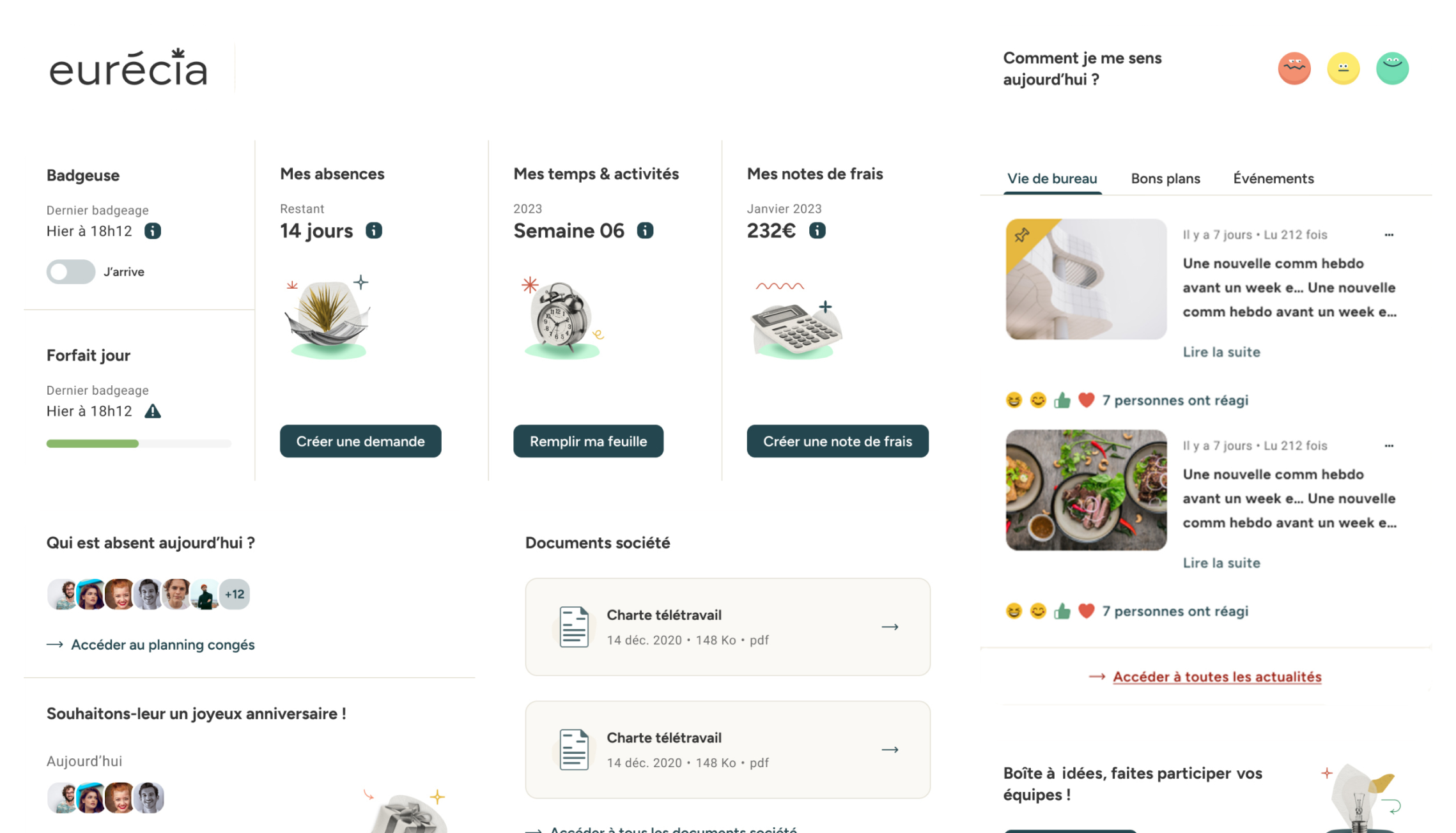

Centralisez les frais de représentation et remboursements avec le logiciel notes de frais Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur la note de frais

Qu'est-ce que les frais de représentation ?

Les frais de représentation sont un type de frais professionnels. Ils sont engagés pour maintenir les relations entre l’entreprise et ses clients, ses partenaires ou ses fournisseurs. Ils peuvent également permettre de créer de nouvelles connexions d’affaires. L’idée est donc de dépenser des sommes pour « représenter » l’entreprise, c’est-à-dire pour donner une bonne image de la société ou pour améliorer ses relations publiques.

Les frais de représentation peuvent recouvrir une multitude de typologies de dépenses :

- Les dépenses de transport : il s’agit de tous les coûts liés à un déplacement. Cela peut être un billet de train, un taxi pour se rendre dans l’usine d’un fournisseur. Ou encore, un trajet en avion pour se rendre à un salon ou à un congrès.

- Les dépenses d’hébergement : ici, il s’agit de se loger pendant un déplacement. Les frais de représentation liés au logement peuvent, par exemple, être la réservation d’une chambre d’hôtel ou d’un studio pour se rendre dans les locaux d’un partenaire.

- Les dépenses de documentation : il s’agit des achats de billets pour assister à une conférence, à un séminaire ou à un colloque.

- Les dépenses de nourriture : les frais de représentation sont aussi constitués par les repas au restaurant, par exemple pour inviter un client.

- Les dépenses de réception : l’entreprise peut organiser des réceptions pour se faire connaître en présentant ses produits ou ses services. Les frais de réception peuvent être la facture d’un traiteur, la location d’une salle de réception ou les honoraires d’un maître de cérémonie.

- Les dépenses de communication : les abonnements téléphoniques ou d’Internet peuvent être compris dans les frais de représentation. En effet, ceux-ci sont utiles pour communiquer avec ses clients, ses partenaires ou ses fournisseurs.

- Les dépenses vestimentaires : les frais de représentation couvrent les vêtements, également. Ce peut être un costume, mais également des habits floqués avec le logo de l’entreprise.

Quelles sont les personnes concernées par les frais de représentation ?

Les frais de représentation sont généralement engagés par le dirigeant ou les directeurs. Ils peuvent toutefois être générés par tous les collaborateurs. Les commerciaux sont les salariés les plus amenés à réaliser des dépenses de représentation.

Les dépenses liées aux frais de représentation peuvent être remboursées aux dirigeants ou aux salariés. Il est donc nécessaire de réaliser une note de frais pour obtenir le remboursement.

Les frais de représentation doivent impliquer un contact avec une relation d’affaires de l’entreprise. Dans le cas contraire, ils pourraient être requalifiés de dépenses somptuaires.

C’est par exemple le cas si les frais sont engagés pour payer le déplacement ou l’hôtel pour le conjoint du dirigeant l’accompagnant à un congrès. La sanction pour l’entreprise sera de :

- ne pas pouvoir récupérer la TVA payée sur la dépense somptuaire ;

- ne pas pouvoir déduire la dépense de son chiffre d’affaires.

Comment calculer les frais de représentation ?

Les frais de représentation se calculent en fonction du montant dépensé par le dirigeant, le directeur ou le salarié.

Voici un exemple

Le dirigeant de la société X organise un repas d’affaires pour démarrer un partenariat. Il souhaite développer un produit en collaboration avec deux autres entreprises. Le dîner servira à poser les bases du partenariat. Il dépense 300 € en invitant ses partenaires au restaurant. Après obtention d’une facture par le restaurateur, il pourra :

- soit obtenir le remboursement de la dépense engagée par son entreprise ;

- soit déduire ces frais professionnels de ces revenus personnels (s’il choisit la déduction des frais réels).

Simplifiez la gestion de vos note de frais

Téléchargez notre modèle de note de frais gratuit

Comment se fait la comptabilisation des frais de représentation ?

Les frais de représentation font l’objet d’une comptabilisation spécifique. Elle s’effectue sur un compte lié au type de dépenses. Par exemple :

- les déplacements sont comptabilisés sur le compte 6251 ;

- les dépenses liées à un séjour professionnel (congrès, par exemple) sont comptabilisées sur le compte 6256 ;

- les achats de billets pour un colloque sont comptabilisés sur le compte 6183.

Si l’entreprise rembourse les frais de représentation engagés par le salarié, il sera nécessaire d’utiliser le compte 467 « autres comptes débiteurs ou créditeurs ». Les remboursements effectués sur le compte du dirigeant sont, eux, comptabilisés sur le compte 108 « compte de l’exploitation » ou 4551 « compte courant d’associé ».

Pour comptabiliser une note de frais, il faut suivre plusieurs étapes :

- Enregistrer la note de frais de représentation dans le journal des achats.

- Réaliser le débit des comptes de charges correspondant à la dépense.

- Débiter la TVA déductible si c’est possible.

- Effectuer le virement de remboursement au collaborateur, le cas échéant.

bon à savoir

Lorsque vous soumettez des notes de frais, assurrez-vous de conserver tous les reçus originaux et de les classer correctement par catégorie. Cela facilite la comptabilisation et garantit un remboursement rapide et précis.

Pour rappel, les frais de représentation, comme tous les frais engagés par les collaborateurs, sont déductibles si :

- ils ont été réalisés dans l’intérêt de l’entreprise ;

- ils sont raisonnables et proportionnels ;

- ils sont justifiés.

Comment déduire les frais de représentation ?

L’entreprise a la possibilité de déduire les frais de représentation de son chiffre d’affaires. Les frais de représentation sont assimilés à une charge professionnelle. L’avantage est de réduire la base de calcul de l’impôt sur les sociétés.

Le collaborateur peut également choisir de ne pas se faire rembourser sa dépense et de la déduire de ses revenus. Dans cette situation, il existe deux manières de déduire ses frais de représentation.

- Réaliser une déduction forfaitaire de 10 % de ses revenus imposables. Il s’agit d’un abattement appliqué automatiquement par l’administration fiscale. C’est l’option appliquée de base si le salarié ne choisit pas la seconde possibilité. Il existe un plafond à cet abattement. Il est de 13 522 € pour les revenus 2022 .

- Réaliser une déduction de frais réels. Si les frais engagés pour son activité professionnelle sont supérieurs à 10 % de ses revenus ou supérieurs au plafond de l’abattement, il est préférable d’opter pour la déduction des frais réels.

Transformez le stress des notes de frais en simplicité numérique. Prêt pour le changement ?

Centralisez les frais de représentation et remboursements avec le logiciel notes de frais Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur la note de frais

Prenez rendez-vous

gratuitement avec un

expert RH.

Faites-vous conseiller

gratuitement par un expert RH

Demander une démo