Remboursement des frais kilométriques en 2026

Sommaire

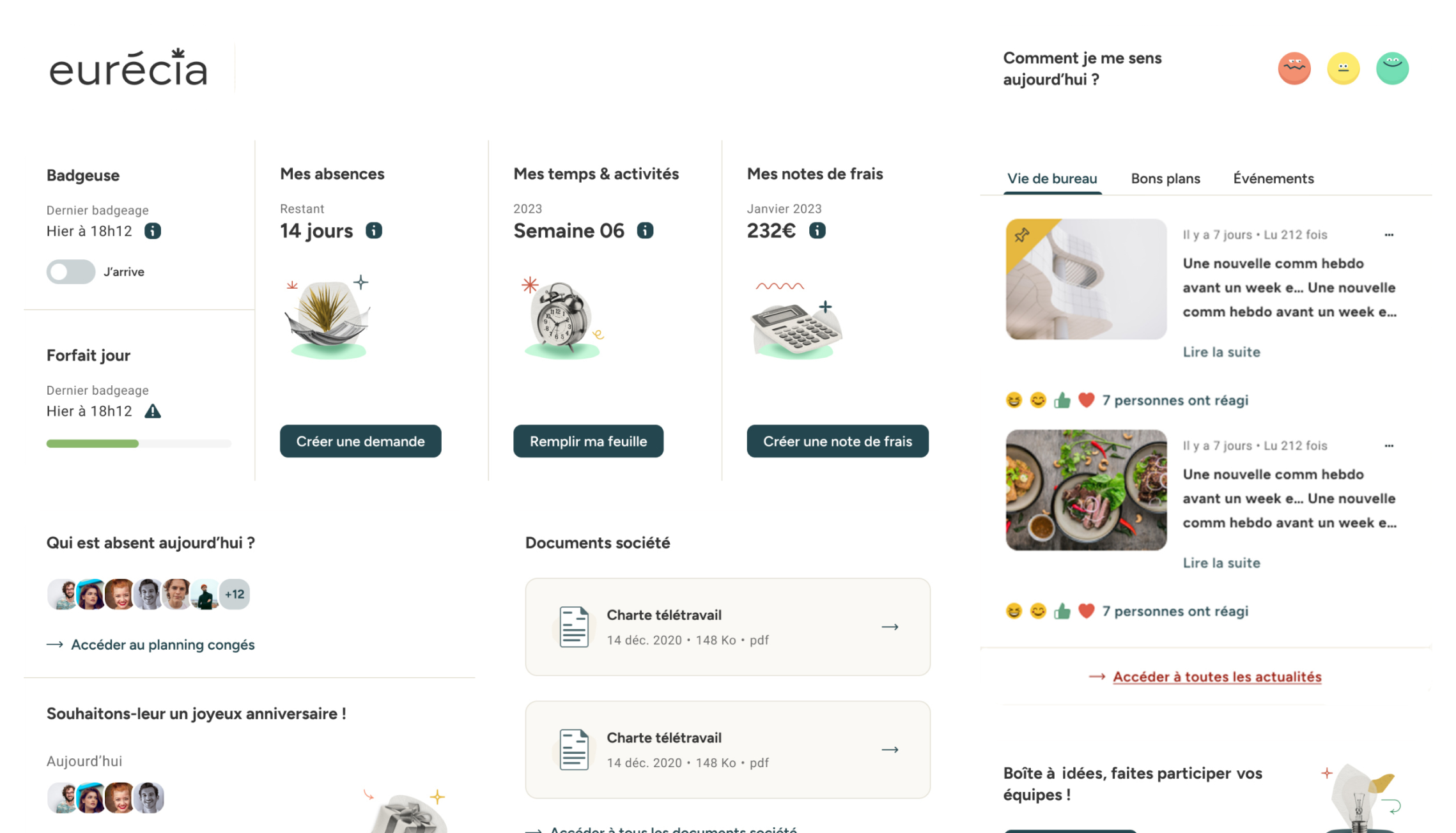

Faites rouler les remboursements de frais kilométriques sans accroc avec le logiciel notes de frais Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur les frais

Calcul des frais kilométriques

Comment rembourser les frais kilométriques ?

L’entreprise peut procéder au remboursement des frais de transport kilométriques du salarié de deux manières :

- au réel

- au forfait

Le remboursement des frais kilométriques au réel

Dans le cadre du remboursement des frais kilométriques au réel, le salarié doit fournir des notes de frais. Pour être recevables, ces notes de frais doivent indiquer :

- la date de la dépense

- la nature de la dépense

- le montant total TTC

Le salarié est remboursé à hauteur des sommes indiquées sur ses justificatifs.

Le remboursement des frais kilométriques au forfait

Dans le cadre du remboursement des frais kilométriques au forfait, le salarié n'est pas obligé de fournir un justificatif. L'entreprise le rembourse en fonction d'un montant fixe par catégorie.

Simplifiez le traitement des frais de déplacement de vos collaborateurs grâce à notre modèle de notes de frais kilométriques.

Quel est le plafond de remboursement des frais kilométriques ?

Un barème kilométrique fixé chaque année par l'État indique les plafonds de remboursement des frais kilométriques. Il concerne les voitures, les cyclomoteurs et les vélos.

Plafond de remboursement des frais kilométriques : indemnités kilométriques pour les voitures

Le barème kilométrique fiscal couvre les véhicules de 3 à 7 CV. Le montant des indemnités kilométriques auxquelles le salarié peut prétendre varie en fonction de la distance parcourue (km) et la puissance fiscale du véhicule (CV).

Pour une distance entre 0 et 5 000 km par an, le montant du remboursement des frais kilométriques se calcule comme suit :

- 0,502 euro/km pour les 3 CV et moins

- 0,575 euro/km pour les 4 CV

- 0,603 euro/km pour les 5 CV

- 0,631 euro/km pour les 6 CV

- 0,661 euro/km pour les 7 CV et plus

Pour une distance, entre 5 001 à 20 000 km par an, le montant du remboursement des frais kilométriques se calcule comme suit :

- 0,3 euro/km + 1 007 euros pour les 3 CV et moins

- 0,323 euro/km + 1 262 euros pour les 4 CV

- 0,339 euro/km + 1 320 euros pour les 5 CV

- 0,355 euro/km + 1 382 euros pour les 6 CV

- 0,374 euro/km + 1 435 euros pour les 7 CV et plus

Pour une distance supérieure à 20 000 km par an, le montant du remboursement des frais kilométriques se calcule comme suit :

- 0,35 euro/km pour les 3 CV et moins

- 0,387 euro/km pour les 4 CV

- 0,405 euro/km pour les 5 CV

- 0,425 euro/km pour les 6 CV

- 0,446 euro/km pour les 7 CV et plus

Bon à savoir

Le montant des frais kilométriques est majoré de 20% pour un véhicule électrique.

Plafond de remboursement des frais kilométriques : indemnités kilométriques pour les cyclomoteurs

Si le salarié utilise sa moto ou son scooter pour un déplacement professionnel, il calculera ses frais sur la base du barème fiscal des indemnités kilométriques applicable aux deux-roues.

Pour une distance entre 0 et 3 000 km par an, le montant du remboursement des frais kilométriques se calcule comme suit :

- 0,375 euro/km pour les 1 à 2 CV

- 0,444 euro/km pour les 3 à 5 CV

- 0,575 euro/km pour les 5 CV

- 0,299 euro/km pour les 2 roues < à 50 cm³

Pour une distance entre 3 001 et 6 000 km par an, le montant du remboursement des frais kilométriques se calcule comme suit :

- 0,094 euro/km + 845 euros pour les 1 à 2 CV

- 0,078 euro/km + 1 099 euros pour les 3 à 5 CV

- 0,075 euro/km + 1 502 euros pour les 5 CV

- 0,07 euro/km + 458 euros pour les 2 roues < à 50 cm³

Pour une distance au-delà de 6 000 km par an, le montant du remboursement des frais kilométriques se calcule comme suit :

- 0,234 euro/km pour les 1 à 2 CV

- 0,261 euro/km pour les 3 à 5 CV

- 0,325 euro/km pour les 5 CV

- 0,162 euro/km pour les 2 roues < à 50 cm³

Cas particuliers et exceptions

Véhicules électriques

Pour les véhicules électriques, le montant des indemnités kilométriques est majoré de 20 % afin de prendre en compte les spécificités (coûts d’électricité, frais de recharge, etc.).

Exemple : si un véhicule classique de 3 CV bénéficie d’un taux de 0,502€/km, un véhicule électrique dans la même catégorie obtiendra un taux majoré de 0,502€ × 1,20 ≈ 0,602€/km.

Utilisation du vélo ou modes doux

Bien que la réglementation fiscale se concentre principalement sur les voitures et les deux-roues motorisés, certaines entreprises proposent des forfaits spécifiques pour les déplacements à vélo. Ces dispositifs sont généralement définis par la convention collective ou le règlement intérieur de l’entreprise.

Il est recommandé de vérifier les dispositions internes si vous effectuez des déplacements professionnels à vélo, car les modalités peuvent différer des barèmes fiscaux classiques.

Déplacements combinés

En cas de déplacements combinant plusieurs modes de transport (par exemple, une partie en véhicule personnel et une autre en transports en commun), le salarié doit ventiler ses frais. Seule la partie correspondant aux kilomètres réellement parcourus en véhicule personnel sera calculée selon le barème kilométrique.

Veillez à indiquer clairement dans votre note de frais de déplacement la répartition des déplacements pour éviter tout litige lors du remboursement.

Exemples de calcul pour le remboursement des frais kilométriques

Calcul pour une voiture

Exemple – Véhicule de 4 CV, distance parcourue : 3 000 km/an (tranche 0 à 5 000 km) :

- Taux applicable pour un véhicule de 4 CV : 0,575€/km

- Calcul : 3 000 km × 0,575€/km = 1 725 €

Ce montant correspond au remboursement des frais kilométriques pour la distance parcourue, sans majoration particulière.

Exemple – Véhicule de 5 CV, distance parcourue : 7 000 km/an (tranche 5 001 à 20 000 km) :

Formule applicable : taux fixe + somme forfaitaire

- Pour un véhicule de 5 CV : 0,339€/km + 1 320€

- Il faut d’abord effectuer le calcul suivant : 7 000 km × 0,339€/km = 2 373€

- Puis, le montant total de remboursement sera : 2 373€ + 1 320€ = 3 693€

Calcul pour un cyclomoteur ou deux-roues

Exemple – Cyclomoteur de 1 à 2 CV, distance parcourue : 2 500 km/an (tranche 0 à 3 000 km) :

- Taux applicable : 0,375€/km

- Calcul : 2 500 km × 0,375€/km = 937,50€

Évolution des barèmes de remboursement des frais kilométriques

Le barème kilométrique n’est pas figé : il évolue régulièrement pour refléter les variations des coûts liés à l’utilisation d’un véhicule (carburant, entretien, usure, assurance, etc.).

Chaque année, l'administration fiscale publie un nouveau barème kilométrique. Ces taux sont établis sur la base de données économiques et tiennent compte des fluctuations des prix du carburant et des coûts d’entretien.

Le but est de permettre un remboursement équitable des frais professionnels tout en évitant une surcompensation. Le barème sert également de référence pour les déductions fiscales des frais réels dans la déclaration de revenus.

Ces dernières années, le frais kilométrique pour voiture électrique a bénéficié d’une majoration spécifique pour encourager la mobilité verte.

Comment s'effectue la demande de remboursement des frais kilométriques ?

La demande de remboursement des frais kilométriques s'effectue par le biais de notes de frais mentionnant :

- le motif du déplacement

- le lieu de la mission

- le nombre de kilomètres roulés

- la puissance fiscale du véhicule (justifiée avec la carte grise)

Bon à savoir

Les indemnités kilométriques tiennent compte des frais liés au transport comme le carburant, l'assurance, l'usure et l'entretien du véhicule.

Combien de temps prend le remboursement des frais kilométriques ?

Selon l'article L3245-1 du Code du travail, le salarié dispose de 3 ans pour se faire rembourser ses frais professionnels et donc ses frais kilométriques. De son côté, l'entreprise dispose d'un délai légal de 5 ans. Dans la pratique, la gestion des frais professionnels est fixée par chaque entreprise et prévue dans la convention collective. Cette information est généralement transmise aux salariés par note de service. En moyenne, le remboursement des frais kilométriques prend un mois.

Le remboursement des frais kilométriques est-il imposable ?

Lorsque le remboursement des frais kilométriques est effectué conformément aux barèmes officiels, il est considéré comme une indemnité de frais professionnels et, par conséquent, est exonéré de cotisations sociales. Cela permet au salarié de ne pas voir son revenu imposable augmenter du fait de ces remboursements. Comme tous les frais professionnels, ils sont également déductibles de la déclaration de revenus annuelle après soustraction de la part remboursée par l'employeur.

Au moment de déclarer les frais kilométriques aux impôts, deux solutions se présentent :

- opter pour la déduction forfaitaire de 10 % : l’abattement de 10 % est appliqué automatiquement sur le salaire dans le calcul de l’impôt sur le revenu. Cette option simplifie la procédure mais est standardisée pour tous les salariés.

- opter pour la déduction des frais pour leur montant réel : le salarié peut opter pour déduire le montant réel des frais kilométriques (après remboursement par l’employeur) s’il est supérieur à 10 % de son revenu. Pour cela, il doit être en mesure de justifier ces frais avec des pièces comptables et des notes de frais.

En optant pour la déduction forfaitaire de 10 % sur le revenu imposable, l'abattement est appliqué automatiquement sur les salaires et donc sur les frais kilométriques. La déduction des frais réels peut s’avérer plus favorable pour les salariés dont les frais professionnels sont élevés.

En optant pour la déduction des frais pour leur montant réel, le salarié devra fournir tous les documents justifiant les frais de déplacement et les frais kilométriques.

Je télécharge le guide

Faites rouler les remboursements de frais kilométriques sans accroc avec le logiciel notes de frais Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur les frais

Calcul des frais kilométriques

Prenez rendez-vous

gratuitement avec un

expert RH.

Faites-vous conseiller

gratuitement par un expert RH

Demander une démo