Crédit impôt recherche ou CIR : un soutien à la R&D des entreprises

Vous avez entendu parler du crédit impôt recherche et vous aimeriez en bénéficier ?

Sachez que ce dispositif n’est pas tout jeune ! Créé dans les années 80, le crédit impôt recherche vise à accompagner les entreprises qui investissent dans la recherche et le développement (R&D). Cette mesure fiscale permet à l'État de soutenir les dépenses engagées en ce sens.

Depuis 2013, le CII (Crédit d'Impôt Innovation) peut le compléter. Qu'est-ce que le CIR ? Quelles sont les conditions ? Comment le déclarer et l'utiliser ? Quel est son montant ? On fait le point.

Sommaire

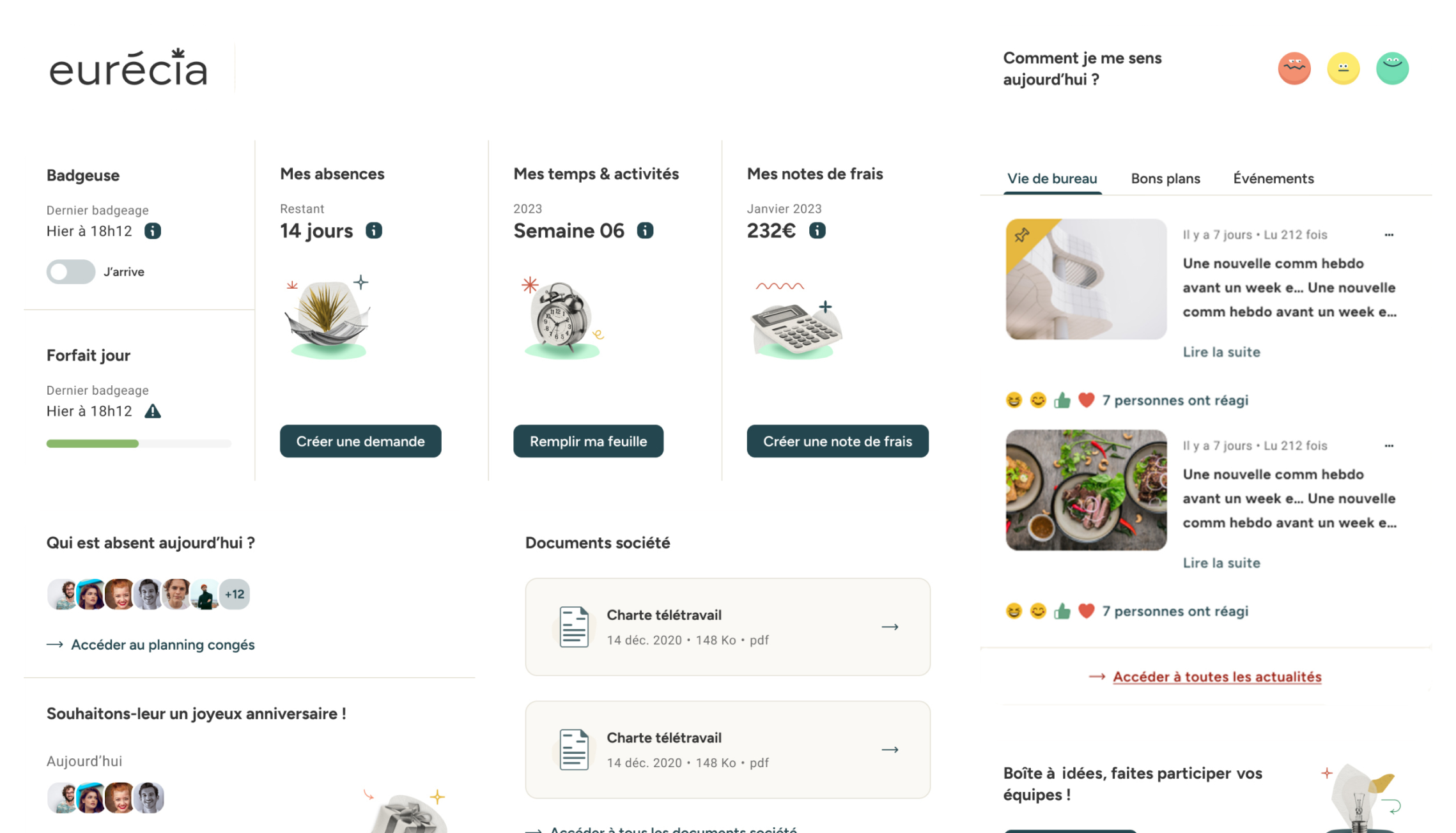

Gérez votre Crédit d’Impôt Recherche avec le logiciel SIRH Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur le crédit d'impôt

Rédaction dossier crédit d'impôt

CIR : en quoi consiste cette mesure fiscale pour les entreprises ?

Le CIR favorise les dépenses en recherche et développement des entreprises en France. Elles déduisent une partie du coût de leur projet innovation. Ce dispositif améliore ainsi leur compétitivité en proposant un produit ou un service nouveau.

CIR : quelles sont les conditions pour bénéficier de ce dispositif ?

L'État français impose certains critères pour profiter de ce crédit d'impôt recherche. Ils concernent les entreprises, leurs activités et les dépenses engagées.

Quelles sont les entreprises éligibles au CIR ?

Toute entreprise, quel que soit son secteur d'activité (commerce, artisanat, industrie ou agriculture) et sa forme juridique peut bénéficier du CIR. Elle doit être assujettie à l'impôt sur les sociétés ou le revenu dans la catégorie des bénéfices industriels et commerciaux et d'après le bénéfice réel.

Certaines entreprises exonérées d'imposition peuvent tout de même en profiter. Ce sont celles situées en zone aidée, les jeunes entreprises innovantes (JEI) et celles créées pour la reprise d'une société en difficulté.

CIR : quelles sont les activités des entreprises concernées ?

L'entreprise doit mener des projets qui touchent à la recherche fondamentale, la recherche appliquée ou le développement expérimental.

Cinq critères sont retenus pour définir ces activités : la nouveauté, la créativité, l'incertitude, la systématisation, la transférabilité et la reproductibilité.

CIR : quelles dépenses sont éligibles au crédit d'impôt ?

Seules certaines dépenses ouvrent droit au CIR :

- le personnel

- le fonctionnement selon un montant forfaitaire

- des frais de prise, de maintenance et de défense des brevets ou des certificats d'obtention végétale

- des dotations aux amortissements de brevets et certificats d'obtention végétale

- les dépenses de normalisation afférentes aux produits de l'entreprise

- les veilles technologiques

- les dépenses de recherche externalisées à des organismes publics

- des dotations aux amortissements de biens et de matériels, etc.

- la création de nouvelles collections pour le secteur du cuir, du textile et de l'habillement (jusqu'au 31 décembre 2022)

S’agissant des dépenses de personnel, elles concernent les salariés affectés sur le(s) projet(s) de R&D. L’entreprise doit donc avoir mis en place un système de suivi des temps précis pour justifier le calcul du CIR. Elle peut, pour cela utiliser un suivi avec un système de feuille de temps ou un logiciel de suivi des temps qui permettra un suivi plus précis.

Les opérations doivent se situer dans un État de l'espace économique européen, sauf pour les dépenses de veille technologiques, de défenses des brevets, de certificats d'obtention végétale.

CIR : quel montant pour les projets ?

En France métropolitaine, le taux du crédit d'impôt est de 30 % pour les dépenses de recherche et de développement dans la limite de 100 millions d'euros. Il est à 50 % en Corse et dans les départements d'outre-mer. Au-delà de 100 millions, le taux du CIR diminue à 5% pour toutes les entreprises.

CIR : comment l'entreprise doit-elle faire sa déclaration ?

L'entreprise doit faire sa déclaration aux impôts. Elle peut s'assurer de son éligibilité à ce dispositif.

Le rescrit fiscal : une demande préalable pour déterminer l'éligibilité de l'entreprise

Avant d'engager des dépenses et mettre en place son financement, une entreprise peut interroger les services fiscaux. Le rescrit fiscal doit être transmis au moins 6 mois avant la date limite de dépôt de la déclaration. L'absence de réponse de l'administration fiscale dans les 3 mois vaut accord tacite.

La déclaration du crédit impôt recherche à l'administration fiscale

L'imprimé 2069-A-SD doit être joint à la déclaration de résultat. Il est à adresser soit au service des impôts des entreprises, soit à la direction générale de la recherche et de l'innovation (DGRI) du ministère de l'enseignement supérieur de la recherche.

Deux autres formulaires peuvent compléter le document :

- le Cerfa 2069-A-1-SD pour les entreprises qui engagent des dépenses de recherche de plus de 10 millions d'euros et inférieures à 100 millions d'euros

- le Cerfa 2069-A-2-SD, pour les sociétés qui ont confié la R&D à des organismes tiers publics et agréés

Un dossier justificatif du CIR (lien avec la page dossier cir) doit décrire les dépenses de recherche et développement supérieures à 100 millions d'euros. Il présente la nature des travaux de recherche en cours, l'état d'avancement du projet, les moyens matériels et humains (directs ou indirects) et leur localisation.

CIR : comment l'entreprise peut-elle utiliser son crédit d'impôt ?

L'entreprise déduit le CIR de son impôt sur le revenu ou des sociétés pour l'année au cours de laquelle les recherches ont eu lieu. L'excédent de crédit non utilisé est une créance sur l'État. Elle peut servir pour le paiement de l'impôt pour les trois années suivantes. À l'issue, la créance est remboursable.

La créance peut être remboursée par anticipation dans certains cas :

- les jeunes entreprises innovantes (JEI) ou universitaires (JEU)

- les PME au sens communautaire (moins de 250 salariés, chiffre d'affaires inférieur à 50 millions d'euros ou bilan financier inférieur à 43 millions d'euros)

- les entreprises en procédure collective

- les nouvelles entreprises (première année et les 4 suivantes)

Le CIR est donc un dispositif de soutien aux entreprises. Il peut être complété par le CII (crédit d'impôt innovation) qui finance les dépenses innovation, c'est-à-dire celle qui se situent après la R&D et avant la pré-commercialisation.

Que ce soit pour le CIR ou le CII, afin de justifier le montant de l’aide obtenu, l’entreprise doit être en mesure de justifier le temps passé par projet et par salarié.

Pour ce faire, munissez-vous d’un logiciel de suivi des temps. Vos équipes ont déjà beaucoup à faire et sans outils pour faciliter la collecte des temps, il y a fort à parier que ces derniers passent à la trappe. L’avantage d’un tel outil : il vous aide à planifier, organiser et suivre vos projets dans le temps.

Gérez votre Crédit d’Impôt Recherche avec le logiciel SIRH Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur le crédit d'impôt

Rédaction dossier crédit d'impôt

Prenez rendez-vous

gratuitement avec un

expert RH.

Faites-vous conseiller

gratuitement par un expert RH

Demander une démo