Tout savoir sur le défraiement

Sommaire

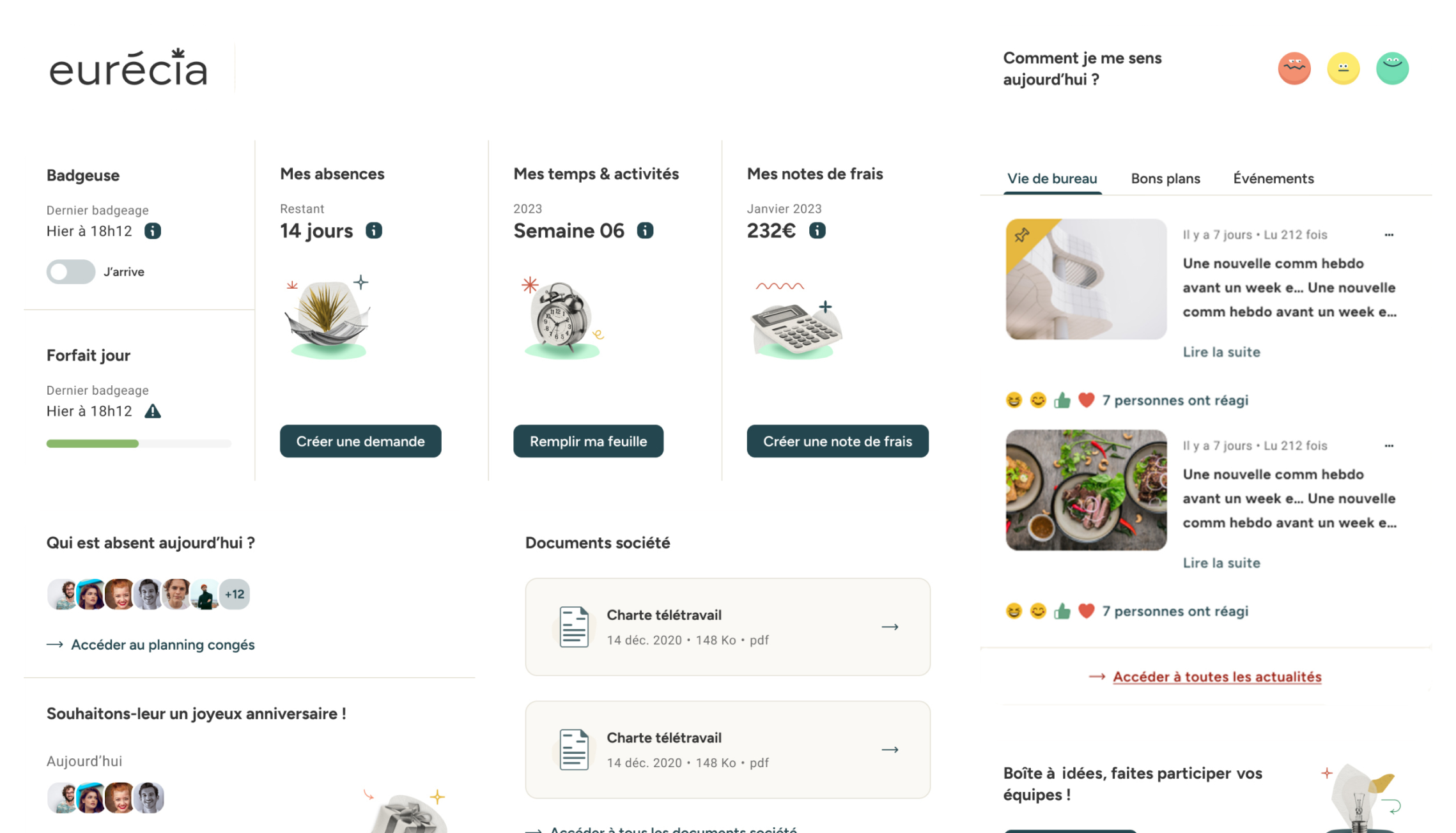

Passez au défraiement sans erreurs grâce au logiciel notes de frais Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur la note de frais

La note de frais non remboursée

Qu'est-ce que le défraiement ?

Selon la jurisprudence :

Les frais que le salarié justifie avoir exposés pour les besoins de son activité professionnelle et dans l'intérêt de son employeur, doivent être remboursés sans qu'ils ne puissent être imputés sur la rémunération qui est due.

En d'autres termes, les dépenses engagées par le salarié pour les besoins de son travail doivent faire l'objet d'un remboursement : il s'agit là du défraiement. Obligation de l'employeur, le défraiement ne peut naturellement pas prendre la forme d'une réduction de salaire.

En tant que remboursement d'une avance de fonds, le défraiement des frais professionnels a l'avantage d'être exonéré d'impôts, et de ne pas être soumis aux cotisations Sécurité sociale et CSG-CRDS.

Les frais professionnels ouvrant droit à défraiement sont les suivants :

- frais de repas ;

- frais de transports domicile-lieu de travail ;

- frais de transport pour déplacement professionnel ;

- frais de grand déplacement ;

- frais de mobilité professionnelle ;

- frais de télétravail ;

- frais liés à l’utilisation des outils issus des nouvelles technologies de l’information et de la communication (NTIC).

Simplifiez le remboursement des frais professionnels de vos collaborateurs grâce à notre modèle Excel de notes de frais.

Je télécharge le modèle de notes de frais

Comment calculer le défraiement ?

Le défraiement des frais professionnels peut être calculé selon trois méthodes :

- le défraiement forfaitaire fixé par l’URSSAF ;

- le défraiement avec déduction forfaitaire spécifique pour frais professionnels ;

- le défraiement sur la base du réel.

Méthode 1. Le défraiement forfaitaire

Dans le cadre de l'indemnisation des frais professionnels au forfait, les montants et les conditions applicables au défraiement font l’objet d’un barème actualisé chaque année par l’URSSAF. Cette option est prévue dans le contrat de travail.

Méthode 2. La déduction forfaitaire spécifique pour frais professionnels

La déduction forfaitaire spécifique pour frais professionnels (DFS) permet de réduire l’assiette des cotisations de Sécurité sociale et de retraite complémentaire. Elle s'applique à la base du calcul des cotisations de Sécurité sociale et des contributions d’assurance chômage et d’AGS. Cet abattement s'adresse en priorité à certaines catégories de salariés : ouvriers du bâtiment, artistes, VRP, etc.

Méthode 3. Le défraiement sur la base du réel

Dans le cadre de l'indemnisation au réel des frais professionnels, le salarié est défrayé sur des dépenses réellement engagées pour leur valeur réelle. En clair, chaque dépense est remboursée au centime près par l'employeur. Dans cette situation, les dépenses sont justifiées au moyen d’une note de frais (au format papier ou numérique).

Jusqu'à quel montant peut-on défrayer un salarié ?

Le défraiement des frais professionnels est soumis à un certain formalisme en matière de plafond et de limites d’exonérations. Au 1er janvier 2021, les montants fixés par l'Urssaf sont les suivants :

- Indemnités de restauration sur le lieu de travail : 6,70 euros

- Frais de repas engagés par le salarié en déplacement : 19,10 euros pour les frais de restaurant ou 9,40 euros pour la prime de panier.

Indemnité de grand déplacement en métropole, par repas :

- 19,10 euros (3 premiers mois) ;

- 16,20 euros (3e au 24e mois) ;

- 13,40 euros (24e au 72e mois).

Indemnité de grand déplacement en métropole pour le logement et petit déjeuner :

- 68,50 euros à Paris ou 50,80 euros en province (3 premiers mois) ;

- 58,20 euros à Paris ou 43,20 euros en province (3e au 24e mois) ;

- 48 euros à Paris ou 35,60 euros en province (24e au 72e mois).

Indemnité de mobilité professionnelle :

- dépenses d'hébergement provisoire et frais de nourriture dans l'attente d'un logement définitif (dans la limite de 9 mois) 76,10 euros par jour ;

- dépenses liées à l'installation dans le nouveau logement 1 524,30 euros +127,10 euros par enfant à charge.

Comment comptabiliser le défraiement ?

Pour comptabiliser le défraiement d'un salarié au réel, il faut :

- saisir la note de frais dans le journal des achats ;

- débiter les comptes de charges ;

- débiter le compte de TVA déductible (le cas échéant) ;

- créditer le compte 467 du salarié.

bon à savoir

La comptabilisation des notes de frais peut également passer parfois par le journal de banque ou le journal d’OD (journal d’Opérations Diverses).

Défraiement : les comptes de charge utilisés

Les comptes de charges utilisés dans le cadre du défraiement des frais professionnels sont les suivants :

- compte 6251 « Voyages et déplacements »

- compte 6256 « Missions » (frais d’hôtel, de nourriture, de logement, etc.) ;

- compte 6257 « Réceptions » (invitations au restaurant, organisation de réception, etc.) ;

- compte 626 « Frais postaux et de télécommunication » (frais de téléphone, d’envoi postal, etc.) ;

- compte 6234 « Cadeaux à la clientèle »,

- compte 6181 « Documentation générale » ;

- compte 6183 « Documentation technique » ;

- compte 6063 « Produits d’entretien et de petit équipement » ;

- compte 6064 « Fournitures administratives ».

Défraiement : les comptes utilisés au crédit

Les comptes au crédit utilisés dans le cadre du défraiement des frais professionnels sont les suivants :

- compte 467 « Autres comptes débiteurs ou créditeurs » ;

- compte 421 « Personnel – Rémunérations dues » ;

- compte 425 « Personnel – Avances et acomptes » ;

- compte 108 « Compte de l’exploitant » ;

- compte 4551 (compte courant d’associé).

Comment déclarer le défraiement ?

Les défraiements de frais professionnels et les indemnités ou allocations pour frais sont exonérés d'impôt.

Les conditions d'exonération sont les suivantes :

- Les défraiements doivent couvrir des dépenses inhérentes à l'emploi ou à la fonction du salarié. Les indemnités servant à couvrir des dépenses personnelles sont soumises à l'impôt (avantages en nature).

- Les défraiements ne doivent pas correspondre à des dépenses déjà couvertes par la déduction forfaitaire de 10 %. Cette déduction forfaitaire prenant en compte les frais professionnels couvre les dépenses les plus courantes. Elle est retranchée automatiquement sur la paie de tous les salariés et de certains dirigeants d'entreprise. Le montant maximum de la déduction de 10 % s'élève à 12 652 euros.

- Les défraiements doivent correspondre à des dépenses réelles et peuvent être justifiés.

Je télécharge le guide

Passez au défraiement sans erreurs grâce au logiciel notes de frais Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur la note de frais

La note de frais non remboursée

Prenez rendez-vous

gratuitement avec un

expert RH.

Faites-vous conseiller

gratuitement par un expert RH

Demander une démo