Comment calculer une fiche de paie ?

Sommaire

Un calcul de paie fiable et sans complexité avec le logiciel de paie Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur la paie

Calcul pour la paie : de quoi ai-je besoin ?

La préparation des bulletins de salaire dépend de deux catégories de données :

- les éléments de rémunération ;

- les charges salariales et patronales.

La rémunération correspond à l’ensemble des données sur lesquelles l’employeur et le salarié se sont entendus à la signature du contrat de travail. Quant aux charges, elles représentent l’ensemble des cotisations sociales et des contributions fiscales dues par le salarié, l’employeur, ou les deux.

Pour calculer la rémunération du collaborateur, la première étape consiste à reprendre toutes les variables figurant dans le contrat tel que le salaire de base, les primes et les avantages en nature.

ÉTAPE N° 1 – Traiter les variables internes pour calculer le brut

C’est le moment de prendre les données RH pour le mois écoulé et d’extraire toutes les données utiles pour calculer les rémunérations brutes.

Le salaire de base

Il s’agit du salaire à présenter sur le bulletin de paie. Il est calculé à partir d’une unité de base et d’un taux de multiplication. En entreprise, vous pouvez avoir plusieurs cas de figure possibles pour calculer le salaire de base :

- Le salaire établi selon un taux horaire et un volume horaire. C’est le cas le plus commun pour les salariés en entreprise. La base de 151,67 heures est retenue pour calculer le salaire d’un collaborateur à temps plein.

- Le salaire mensualisé. Dans ce cas, le taux retenu correspond au montant brut annuel total divisé par 12 mois. Ce dispositif permet de verser un salaire lissé aux salariés disposant d’une annualisation des horaires.

- Le salaire forfaitaire. Cette disposition est réservée aux dirigeants et responsables, présentant une grande autonomie au travail. Ainsi, le salaire de base correspond à un forfait journalier établi pour un nombre de jours dans l’année (généralement, 218 jours).

Les primes

Les primes entrent dans le cadre de la rémunération brute du salarié, dans la mesure où elles sont soumises à cotisations. Elles correspondent à tous les éléments de gratification ou toutes les indemnités attribuées par l’entreprise ou selon la Convention Collective en fonction d’un contexte particulier. Il est donc important de les passer en revue au moment du calcul de la fiche de paie :

- Les indemnités peuvent être liées à la fonction. C’est notamment le cas des points ou des primes de responsabilité pour les dirigeants.

- Certaines primes sont versées du fait des conditions de travail. Cela peut être le cas pour le travail sur les plages nocturnes, le travail en horaires décalés. Les paniers-repas ou primes de salissure entrent également dans ce cadre.

- Des indemnités sont à verser en fin de contrat : prime de précarité de 10 % pour les CDD, indemnités légales et conventionnelles en cas de licenciement, sans oublier le calcul des indemnités de congés payés pour établir le versement du solde de tout compte.

Les avantages en nature

Un avantage en nature correspond à un bien mis à disposition par l’employeur à l’attention du salarié dans le cadre de sa fonction. Il existe trois formes principales d’avantages en nature : le logement, la nourriture et le véhicule de fonction.

Le calcul de chaque avantage est basé sur un barème annuel établi par l’URSSAF :

- pour un logement de fonction, le montant forfaitaire est établi en fonction de la rémunération brute du salarié et du nombre de pièces de l’habitat.

- le coût d’un véhicule de fonction est établi soit au forfait, soit selon la valeur réelle brute. Le barème diffère en fonction de la prise en charge ou non du carburant par l’employeur.

- un forfait s’applique également pour les repas fournis par l’entreprise. Il concerne les repas pris en restaurant d’entreprise ou en cantine. Les tickets-restaurant, correspondant à un avantage social, n’entrent pas dans ce cadre.

Vous l’avez compris : le calcul des différents éléments formant la rémunération brute repose sur un excellent reporting au quotidien. Votre base de données des salariés bien alimentée est une clé de réussite pour la gestion de la paie. Pour gagner en efficacité et éviter les erreurs de saisie, Eurécia a mis au point un modèle de fiche de paie personnalisable. C’est gratuit : pensez à le télécharger !

Après avoir saisi les variables internes liées aux ressources humaines, il est temps de passer à la partie sociale en prenant les taux de cotisations sociales en vigueur.

ÉTAPE N° 2 – Calculer les charges sur la paie

Les charges se décomposent en deux catégories, représentées en deux colonnes sur le bulletin de salaire :

- les cotisations salariales, dues par le collaborateur ;

- les charges patronales, à la charge de l’employeur.

Les charges salariales

Les charges salariales sont estimées à 22 % environ du montant brut de la rémunération. En soustrayant le total de ces charges, vous obtenez le salaire net dû au collaborateur.

Le total des charges salariales est établi en calculant trois niveaux de versement :

- les cotisations sociales, servant à se prémunir des différents risques financés dans le système de protection français ( vieillesse, maladie, décès, invalidité, maternité, accident du travail) ;

- la complémentaire retraite ;

- les impôts, tels que la Contribution Sociale Généralisée (CGS) et la Contribution au Remboursement de la Dette Sociale (CRDS).

Une partie de la CGS est non déductible des impôts, signifiant qu’elle doit être calculée, puis réintégrée au salaire net imposable.

Chaque ligne du bulletin fait l’objet de taux de calcul spécifiques, disponibles et actualisés sur le site de l’URSSAF. Les syndicats employeurs communiquent également les changements de taux, le cas échéant.

Les charges patronales

En ajoutant les charges patronales, vous obtenez le coût total d’un salarié, soit :

le salaire brut + les charges en tant qu’employeur

(représentant généralement 44 % de la rémunération brute).

L’employeur participe également au financement des risques au titre de la Sécurité sociale, ainsi qu’aux cotisations de retraite.

Il contribue par ailleurs à des financements spécifiques :

- assurance chômage ;

- formation professionnelle ;

- forfait social ;

- frais de transport (remboursement partiel de transports collectifs) ;

- Contribution Solidarité Autonomie (CSA).

Les montants des charges sont ensuite portés au crédit ou au débit en écriture comptable sur le journal. Elles font également l’objet d’une déclaration et d’un règlement auprès des organismes compétents le 15 du mois suivant le versement des salaires.

En résumé, les chiffres issus du calcul de la paie servent à rémunérer les salariés et à assurer la transmission des cotisations aux caisses. Alors, autant mettre en place de bonnes pratiques pour anticiper les différentes étapes du traitement.

Comment gagner du temps en gestion de la paie ?

Il est difficile de connaître l’ensemble des taux applicables à un moment T. Ces différentes évolutions peuvent être des sources de stress pour le gestionnaire de paie. À cela s’ajoutent les problématiques des fiches navettes, encore très utilisées en entreprise, pour obtenir les éléments variables auprès des managers.

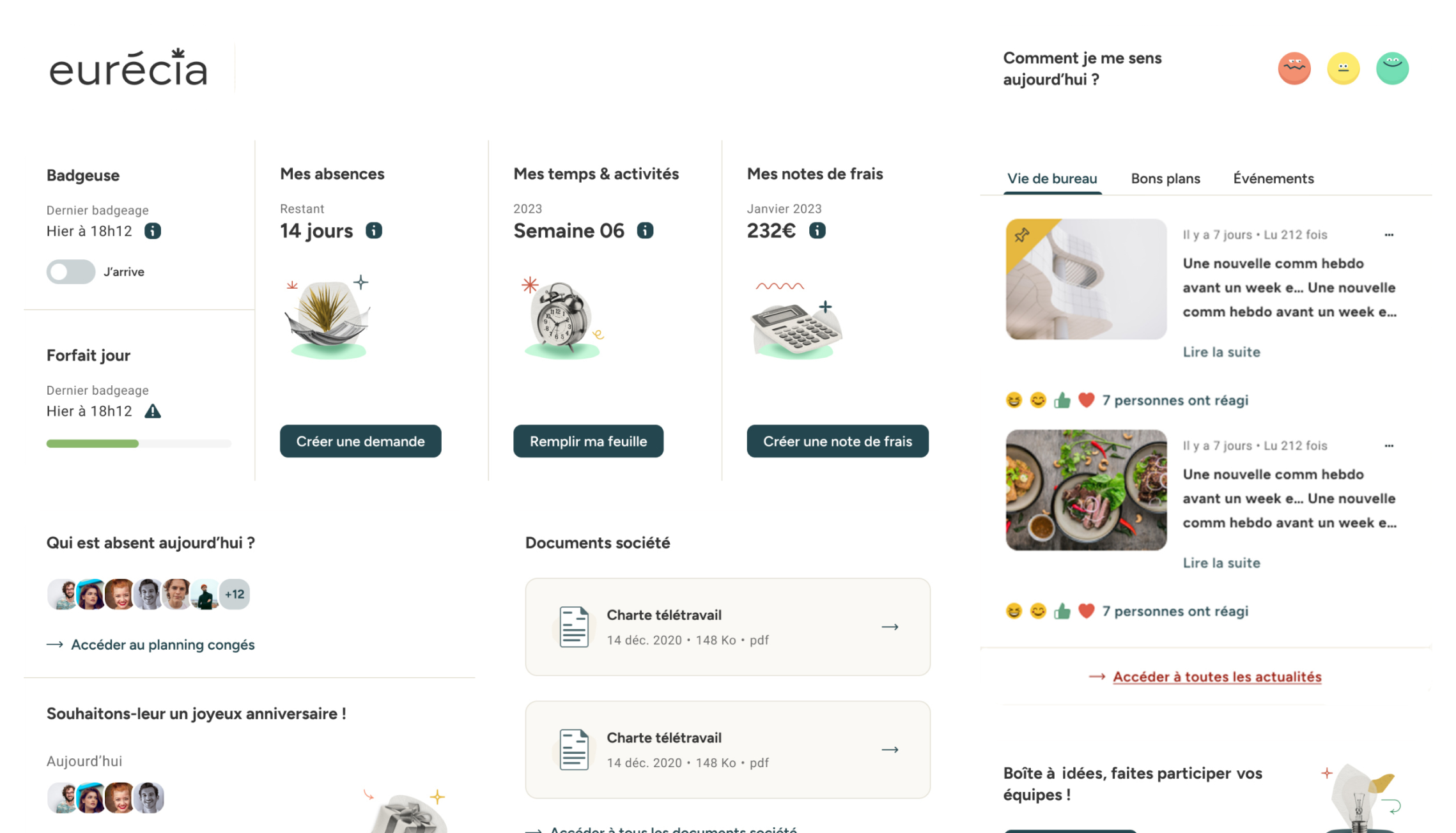

Il est aujourd’hui possible d’allier sérénité et sécurisation des process RH grâce à notre solution Eurécia Paie. Vous disposez enfin d’un logiciel tout-en-un pour traiter la paie, du calcul des variables à l’édition de vos fiches de paie. C’est simple : il suffit de demander une démo !

Demander une démo

Un calcul de paie fiable et sans complexité avec le logiciel de paie Eurécia

Planifier une démo

- Gratuit

- Sans engagement

- 45 minutes suffisent

Ressources gratuites sur la paie

Prenez rendez-vous

gratuitement avec un

expert RH.

Faites-vous conseiller

gratuitement par un expert RH

Demander une démo